Kinnisvaraturul kogub pakkumispidu üha rohkem hoogu

Kinnisvaraturul kogub pakkumispidu üha rohkem hoogu

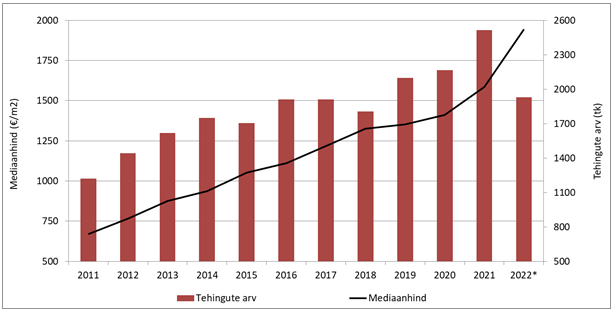

Käesoleva aasta septembris tehti Eesti korteriturul kokku 1928 ostu-müügitehingut, mida oli 21% vähem kui augustis ning omakorda 23% vähem kui 2021. aasta septembris. Võrreldes aastatagusega kasvasid korterite hinnad sealjuures 23% võrra, mis iseenesest püsis veel endiselt väga kiire, kuid hinnatõus on võrreldes viimaste kuudega aastases võrdluses selgelt aeglustunud ning võrreldes tänavu suvekuudega ei ole enam hindade kasvu olnud üldiselt märgata. Turuaktiivsuse langus on järjest tugevamalt silma hakanud ka kinnisvarateenuste äris, kus maaklerid täheldavad pakkumises olevate varade müügiperioodide märgatavat pikenemist ning hindamisteenuse lõikes on tellimused vähenema asunud eeskätt elamispindade sektoris.

Müügiperioodide pikenemine on tingitud likviidsuse üleüldisest halvenemisest, mis on olnud käesoleva aasta sündmuste taustal ootuspärane. Ukraina sõja puhkedes võis viitajaga eeldada, et üleüldine majanduskeskkond asub peatselt halvenema ning sellel saab olema ka teatav mõju Eesti elamispindade turule. Kuigi üüriturul on aktiivsus Ukraina sõjapõgenike ning ka Vene Föderatsiooni majanduspõgenike tõttu üleriigiliselt kasvanud, näib ligi 25%-lise tarbijahindade kasvu, kasvava Euribori, suureneva tööpuuduse ning üleüldiselt halvenenud tarbijakindluse taustal, et elamispindade ostu-müügitehingute turg on selgelt aktiivsuselt taandumise märke näitamas.

Tänavu esimese üheksa kuu vältel tehti Eestis kokku 19 745 korteri ostu-müügitehingut, mida oli veel küll 1,4% rohkem kui möödunud aasta samal perioodil, kuid sealjuures tuleb siiski arvestada, et võrreldes aastatagusega vähenes tehingute arv juba nii I kui ka III kvartalis. Turuaktiivsuse langus on seni olnud korteriturul suhteliselt vähene ning üldistatult justkui näib, et muretsemiseks pole erilist põhjust. Kuid, korteriturul mängivad tänavu ja ka veel järgmise aasta I pooles suuresti rolli 2021. aastal sõlmitud uusarenduste võlaõiguslikud lepingud, mida hoonete valmimise korral hetkel omakorda asjaõiguslepinguteks sõlmitakse, mis annab elamispindade turul toimuvast veidi ebaadekvaatse ülevaate, kuna arvestatav osa müügitehinguid iseloomustavad pigem 2021. aastal langetatud ostuotsuseid.

Vaadates näiteks üksikelamute turgu, mida ilmestab eeskätt hoonestatud elamumaade müük, vaatab paraku tehtud tehingute näitel tänavu septembri seisuga vastu juba 19%-line tehingute arvu langus võrreldes 2021. aasta esimese üheksa kuuga. Võib eeldada, et 2022. aasta tasemelt leiab peatselt mõningase viitajaga ka korteriturul aset analoogne turuaktiivsuse langus. Omakorda võib illustratiivselt vaadata näiteks hoonestamata elamumaade müüki, mis iseloomustab eelolevate kvartalite tõenäolist ehitusaktiivsuse dünaamikat ennekõike üksikelamute püstitamise näol, mille juures hoonestamata elamumaade ostu-müügitehingute arv langes 2022. aasta esimese üheksa kuu vältel võrreldes aastatagusega 40% võrra (siiski veel 18% enam kui enne koroonakriisi 2019. aasta samal perioodil).

Tänavu septembris oli Eesti korteriturul tehingute arv viimaste aastate septembrikuudega võrreldes suhteliselt madal, taandudes ligikaudu aastate 2016 – 2017 tasemele. Tagasivaadatuda võib aga väita, et kinnisvaraturul olid vastavad aastad siiski üsna head, mida kinnisvarateenuste äris iseloomustasid eeskätt lühenenud müügiperioodid, kiirenenud elamispindade hinnatõus ja üleüldine kinnisvaraturu laiapõhjaline aktiveerumine. Üha enam näib, et turuosalised on aastate 2021 – 2022 turusituatsiooniga niivõrd ära harjunud, et kuni ühe kuu pikkused müügiperioodid ja aastas ligi 20% kasvavad hinnad on saanud justkui normaalsuseks, mille juures on ära unustatud enne 2020. aasta kevadet valitsenud taustsüsteem. Tollal võis pidada pikaajaliselt jätkusuutlikuks, kui elamispindade hinnad kasvasid samal tasemel või mõnevõrra aeglasemalt kui potentsiaalsete ostjate keskmine piirkondlik brutopalk, mille juures võib eeldada, et tänaste volatiilsete perioodide möödudes naaseme peatselt tagasi analoogsesse turusituatsiooni hinnanguliselt 2024. aastal.

Kui miski on täna kinnisvarateenuste äris suhteliselt mõttetu, siis on selleks muidugi pikaajaliste prognooside tegemine, kuid üldplaanis näib, et kinnisvaraturg tervikuna on asunud keskpankade poolse rahapakkumise ja madalate intressimäärade tagasitõmbamisele üsna kiirelt reageerima. Kui Eestis väljastatud tagatisega eluasemelaenude keskmine intressimäär oli veel 2022. aasta aprillis 1,92% juures ajalooliselt madalaimal tasemel, siis augustis oli uute väljastatud intressimäärade keskmine tase juba 2,54% juures ning edasine kasv lähikuudel püsib. Euribor näib olevat teinud aga ehk liialt kiire kasvu, mille juures finantsturgude ootused Euribori edasise kasvu osas on septembri lõpust taas veidi allapoole tulnud ning hetkel oktoobri alguses näib, et turg ootab 6-kuu Euribori osas järgmise aasta aprilliks lähenemist 3% tasemele, mille lähistele oodatakse selle jäämist pikemaajaliselt.

Eluasemelaenude järgne nõudlus on asunud vähenema ning selle taustal on märgata, et krediidiasutuste vahel suurenenud konkurentsi tõttu on pangad asunud oma intresside marginaalide osas allapoole tulema. Teisisõnu, kuigi 6-kuu Euribori osas võib tõenäoliselt oodata ligi 3% tasemele siirdumist, ei tõuse tõenäoliselt uute väljastatavate eluasemelaenude intressid tulevatel perioodidel sarnases ulatuses. Viitajaga võib vastav asjaolu aga viia refinantseerimise teostamise soovide kasvuni, eeldades muidugi, et eesolevatel kvartalitel elamispindade turul ei avaldu oodatust laialdasem võimalik nominaalne hinnalangus. Reaalne hinnalangus saab elamispindade turul siiski tõenäoliselt 2023. aastal avalduma, kus üldine tarbijahindade kasv püsib kiirem kui elamispindade võimalik hinnatõus.

Elamispinna kättesaadavus on 2022. aastal jätkuvalt halvenenud ning kuigi aasta keskpaigast näib, et edasine hinnatõus on peatunud, on paralleelselt eluasemelaenude võtmisega seotud kulutused kui ka energiahinnad tõusnud, mõjutades eeskätt üksikelamute turgu. Müügipakkumiste arv on asunud kiirelt suurenema ning korterituru näitel oli Eestis oktoobri alguse seisuga juba analoogses mahus müügipakkumisi kui kaks aastat tagasi samal perioodil, kuid võrreldes näiteks aastatega 2014 – 2016 on siiski müügipakkumisi jätkuvalt ligi kolmandiku võrra vähem ning seetõttu on ka keeruline täna näha, et suurenev müügipakkumine võiks kuigi järsult viia elamispindade süvendatud hinnalanguseni, kuna ka aastatel 2014 – 2016 elamispindade hinnad jõudsalt iga-aastaselt kasvasid, siiski, seda oluliselt parema elamispinna kättesaadavuse kontekstis kui tänasel hetkel.

Mida enam lähikuudel elamispindade turul tehingute arv taandub, seda rohkem hakkavad meedias esile kerkima negatiivsed uudised. Septembris aset leidnud tehingute arvu langust saatis ka võrreldes augustiga Eestis keskmiselt ligi 9% võrra alanenud mediaanhind (1943 €/m2), kuid seni oli tegemist pelgalt tehtud tehingute struktuuriliste muutustega ning üldplaanis ei ole üksikobjektide lõikes olnud turul hindade langust seni täheldada. Sealjuures on aga juba märgata, et augusti tipptasemelt on asunud mitmetes linnades müügipakkumiste hinnad langema ning võib eeldada, et mõningane nominaalne hinnalangus võib hiljemalt 2023. aasta kevadeks avalduda siiski ka tegelikkuses tehtud tehingutes ning seda eeskätt järelturukorterite lõikes.

Kinnisvaraturu pikaajalise jätkusuutlikkuse seisukohalt on ebatõenäoline, et tänane halvenev turusituatsioon võiks viia aastatega 2008 – 2009 analoogse elamispindade hinnalanguseni, kuid turg kipub üldiselt nii alla kui ka üles liikudes üle reageerima ning mõningased tagasilöögid ei ole siiski lähikvartalitel välistatud, olles seda maininud ka juba meie eelnevates turuülevaadetes. Lühiajaliselt kiire palgakasv inflatsioonilises keskkonnas püsib, võimaldades kinnisvarade hinnakasvu aeglustumise taustal elamispinna kättesaadavusel veidi paraneda. Peatselt taasvallandub aga tõenäoliselt ääremaastumise jätkumine, kuna Eesti väikepiirkondade tootmisettevõtted võivad hakata tuludest kiiremini suurenevate kulude taustal ettevõtteid üha enam sulgema, soodustades peamiselt Tallinna magalapiirkondade ning pealinna lähiümbruse korterituru aktiivsust kui ka väljarännet eeskätt Soome Vabariiki. Tarbijaskonda hirmutavad uudised nii võimalikust ligi 50%-lisest elamispindade hinnalangusest või ka 5%-ni küündivast Euriborist on aga täna paraku selgelt ülehinnatud, mille juures 5% tasemele küündiva Euribori taustal oleks kinnisvaraturg euroala valitsussektori tänase võlakoormuse taustal meile üks väiksemaid võimalikke sotsiaalmajanduslikke probleeme.

Tehingute arvu- ja hinnadünaamika Eesti korteriturul perioodil 2011 – 2022 (iga aasta september)

2022. aasta augusti andmed on toodud 06.10 seisuga, andmed võivad tagantjärele mõnevõrra muutuda.

2022. aasta augusti andmed on toodud 06.10 seisuga, andmed võivad tagantjärele mõnevõrra muutuda.

Allikas: Maa-ameti tehingute andmebaas