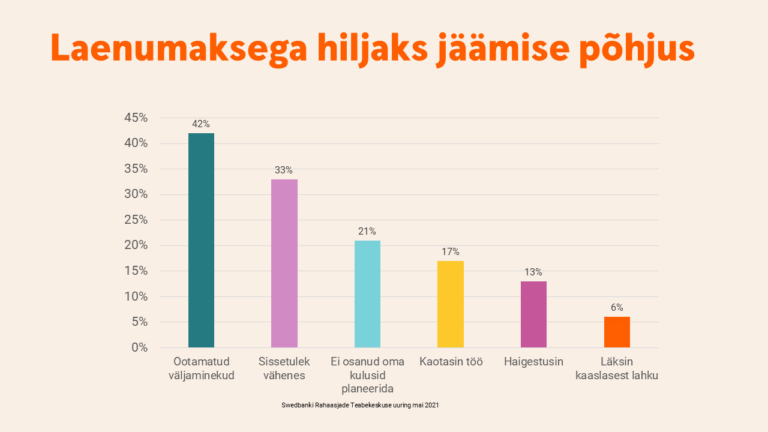

Swedbanki Rahaasjade Teabekeskuse tellitud laenukäitumise uuringust selgus, et laenumakse tasumisega hilinejatest 42% on hilinenud ootamatute väljaminekute tõttu. 33% hilinejatest on laenumakse õigeaegse tasumisega hätta jäänud sissetuleku vähenemise tõttu ning 21% seetõttu, et ei osanud oma kulusid õigesti planeerida.

Swedbanki Rahaasjade Teabekeskuse tellitud laenukäitumise uuringust selgus, et laenumakse tasumisega hilinejatest 42% on hilinenud ootamatute väljaminekute tõttu. 33% hilinejatest on laenumakse õigeaegse tasumisega hätta jäänud sissetuleku vähenemise tõttu ning 21% seetõttu, et ei osanud oma kulusid õigesti planeerida.

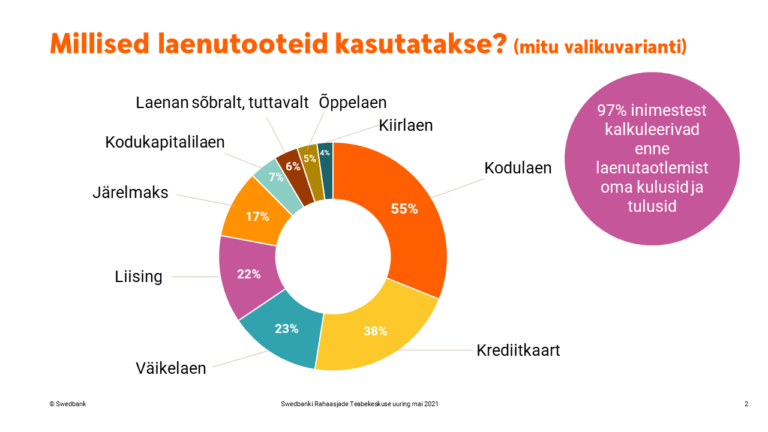

Uuringust selgus, et populaarseim laenutoode on kodulaen (55%), mida kasutavad enim 30–39aastased, sellele järgnes krediitkaart (38%). 18–29aastased kasutavad keskmisest enam järelmaksu võimalust ja võtavad kiirlaenu.

Enamik inimesi kalkuleerivad enne laenuvõtmist oma sissetulekuid ja väljaminekuid, et välja selgitada, kui suurt laenukoormust nad saavad endale lubada.

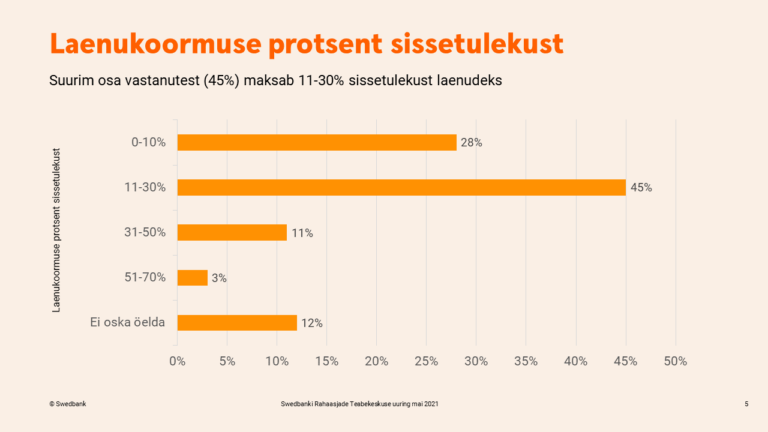

Kui suured on kohustused sissetulekust?

Pangad lähtuvad eluasemelaenu andmisel Eesti Panga kehtestanud nõudest, kus sissetulekust ei tohi laenumaksetele kuluda üle 50%. Uuringust selgus, et peaaegu poolte laenumaksjate laenukoormus on 11–30% sissetulekust, enam kui veerand inimestest tasub sissetulekust kuni 10% laenumakseteks ning 31–50% sissetulekust tasuvad laenudeks 11% elanikest. Üllatuseks oli see, et 12% ei oska öelda, kui palju neil laenumakseteks kulub.

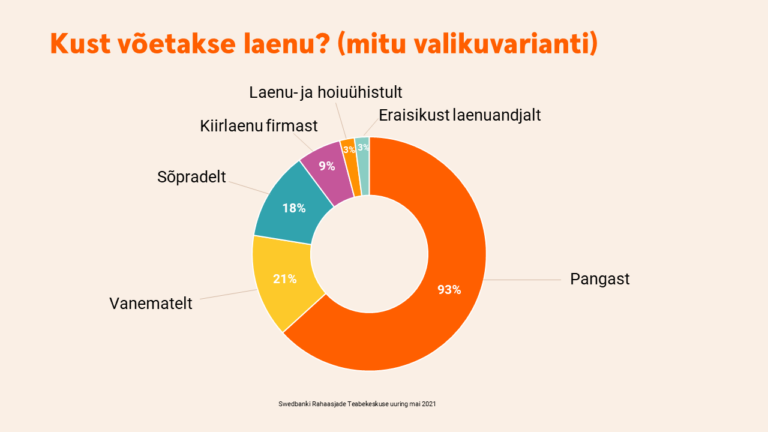

Kust võetakse laenu?

Uuringust selgus, et kõige populaarsem tegur, mille põhjal otsustatakse laenu võtta, on odavus (kus on kõige madalam intressimäär ja tasud). Populaarsuselt teine vastus on mugavus ja lihtsus. Mida vanem inimene, seda rohkem hindab ta mugavust ja lihtsust. 9% inimestest võtavad laenu sealt, kust antakse.

Pank on kõige populaarsem koht laenu võtmiseks. Kui 18–29aastased võtavad enim laenu sõpradelt, siis 60–74aastased võtavad kõige harvemini laenu sõpradelt.

Võlalõksus olemise tundmise sagedus

Enim tunnevad end kord kuus võlalõksus olevat 18–29aastased. 40–49 vanustel esineb kõige rohkem võlalõksu tunnet kord poolaastas või kord aastas. 70% lahku läinutest tundis kord poole aasta jooksul, et on võlalõksus. Elukaaslasest lahkuminemise põhjusel on laenumakse õigeaegse tasumisega hiljaks jäänud 12% naistest. Mehi, kes sel põhjusel on laenumakse tasumisega hiljaks jäänud on vaid 2%.

Elukaaslasega ühiselt laenu võttes on oluline omavahel kokku leppida, kuidas laenumaksete tasumine jaguneb ning kuidas jaguneb laenuga ostetud toote või kinnisvara kasutamine lahkumineku korral.

Enamik inimesi pole mitte kunagi laenumaksega hiljaks jäänud. 84% vastanutest maksab laenumakse tagasi alati õigeaegselt. Kesk-Eestis elavad inimesed on laenumakse tasumisega hiljaks jäänud kaks korda rohkem kui Põhja-Eestis elavad inimesed. Enim (5%) on laenumaksega tihti hiljaks jäänud 18–29 vanused. 64% kiirlaenu omanikest on jäänud laenumaksega hiljaks. 90% liisinguvõtjatest ei ole maksega hiljaks jäänud.

Miks jäädakse laenumaksetega hiljaks?

Kõige populaarsem vastus (42%) laenumaksega hiljaks jäämisele kõikide vanuseklasside seas on ootamatud väljaminekud. 33% hilinejatest on laenumakse õigeaegse tasumisega hätta jäänud sissetuleku vähenemise tõttu ning 21% seetõttu, et ei osanud oma kulusid õigesti planeerida. Enim vastasid 18–29aastased võrreldes teistega, et nad on laenumaksega hiljaks jäänud, sest nad kaotasid töö või nende sissetulek vähenes. Vähim on oma kulusid osanud planeerida inimesed vanuses 60–74, kes on ülehinnanud oma maksevõimet. Ootamatud väljaminekud mõjutasid kõige rohkem (67%) väikse sissetulekuga inimesi (kuni 150 € sissetulek) ja lihttöölisi (55%).

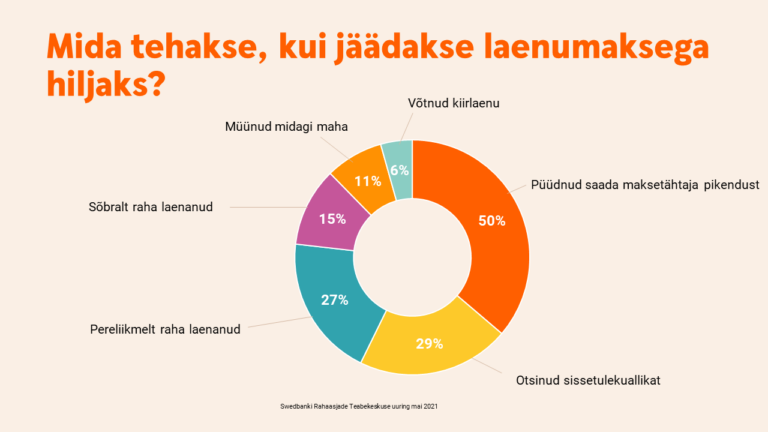

Mida tehakse, kui laenumaksega jäädakse hiljaks?

Pooled laenuvõtjad on laenumaksega hiljaks jäämise korral püüdnud saada maksetähtaja pikendust, 29% on otsinud lisasissetuleku võimalusi, 27% on laenumakse tasumiseks võtnud laenu pereliikmetelt, 15% on laenanud sõpradelt ja 6% on võtnud kiirlaenu.

Kui suured on inimeste säästud?

Ligi pooltel elanikest on säästupuhver vähemalt kolmeks kuuks, kuid 18% elanikest ei saaks oma kulude katmisega hakkama praeguse sissetuleku ootamatu kadumise korral. Majandusraskustesse sattudes võib uue laenu võtmine tunduda ahvatlev, kuid enne tasub selgeks teha kõik sellega seotud tagajärjed. Uued laenud toovad kaasa kulud teenustasude ja intresside näol ning võivad hoopis suurendada võlaringi. Makseraskustesse sattumisel on oluline probleemi tunnistada ja laenuandjatega sellest rääkida.

Uuring viidi läbi 2021 aasta mais ja seal osales 1007 Eestis elavat inimest vanuses 18-74 eluaastat.

Swedbanki Rahaasjade Teabekeskus on loodud 2010. aastal eesmärgiga toetada inimesi majandusalaste otsuste tegemisel, jagada teadmisi rahaasjade korraldamisest ning aidata kaasa finantskirjaoskuse edendamisele Eestis.